Благотворительные фонды являются бесплатной помощью малоимущим и уверенно вошли в экономическую жизнь многих коммерческих предприятий, являющихся субъектами рынка. Этот сектор регулируется Федеральным законом от 11/08/95 «О благотворительной деятельности» — 135. Однако подобные акции проводятся не каждый день, и бухгалтеры часто задают вопросы о том, как правильно отразить их в учете. В большинстве случаев предоставляется финансовая помощь, но бывают случаи, когда предметы собственности могут выступать в качестве бесплатной помощи. Если сотрудник делает безвозмездное пожертвование в пользу бедных или оказывает помощь, возникают вопросы по подоходному налогу. Существует множество бухгалтерских оттенков, которые необходимо учитывать при работе с благотворительной помощью. Как передается благотворительная помощь?

Понятие благотворительной помощи включает в себя.

Не все действия могут быть признаны благотворительными без рассмотрения. В частности, не признаются благотворительными следующие формы пожертвований.

В качестве отступления! Вопрос о том, следует ли рассматривать благотворительные переводы как дарение, до конца не решен. Например, в своем решении от 12 июня 2012 года по делу № А40-42066/12-11-389 ФАС МО указал, что к благотворительной деятельности применяются нормы Гражданского кодекса РФ.

Бухгалтерский учет и налогообложение

Бухгалтерский учет благотворительных пожертвований отражает вид имущества, денежных средств и оказанных услуг. Кроме того, учет служит основой для расчета налоговых показателей.

Согласно ПБУ 10/99 (ст. 12), благотворительные пожертвования учитываются на счете 91 в составе прочих расходов. В БУ «входной» НДС по благотворительным пожертвованиям учитывается, а в НУ — нет, что создает разницу между налогом и НДС. Обязательство рассчитывается путем умножения налоговой разницы на ставку налога на прибыль (ПБУ 18/02).

Для расчетов по текущим пожертвованиям благотворительные организации обычно используют счет 76 и открывают соответствующие субсчета.

Это стандартные проводки в бухгалтерском учете мецената.

Теперь рассмотрим тонкие различия между оказанием такой помощи и ее отражением в бухгалтерском учете. Благотворительная деятельность не облагается НДС как финансовые операции (Налоговый кодекс РФ, статья 149-3, пункт 12). При этом следует учитывать, что Налоговый кодекс прямо указывает на соответствие деятельности Федеральному закону № 135. 135.

Если в качестве благотворительного пожертвования передаются основные средства, не облагаемые акцизом, то НДС по таким основным средствам нужно принять к вычету и отнести на прочие расходы (пункт 2 статьи 170-3 НК РФ). НДС по «благотворительным» основным средствам, не облагаемым акцизом, рассчитывается исходя из остаточной стоимости с применением соответствующей налоговой ставки.

Благотворительная деятельность не учитывается для целей налога на прибыль и при упрощенной системе налогообложения (ст. 270-16, п. 346.16-1 НК РФ). Это означает, что данные расходы не признаются меценатом.

Поэтому, если остаточная стоимость ранее приобретенных основных средств составляет 180 000 руб. и они передаются в благотворительный фонд, следует сделать следующую проводку.

Готово.

Учет при оказании благотворительной помощи

Бухгалтерский учет благотворительной помощи осуществляется в соответствии с законодательством Российской Федерации. Наша статья расскажет вам о нюансах оформления таких действий в благотворительных и обычных благотворительных организациях.

Законодательная база благотворительной помощи.

Благотворительная деятельность в нашей стране регулируется законом 11. 08. 135-ФЗ от 11. 08. 1995 года. Она должна быть добровольной. Все лица, как юридические, так и физические, могут оказывать любому человеку в любой из форм

Благотворительная деятельность должна соответствовать целям, перечисленным в статье 2 закона 135-ФЗ. Закон гарантирует беспрепятственное осуществление благотворительной деятельности по свободному выбору благотворителя. Физические или юридические лица также могут создавать благотворительные организации. Благотворительный фонд — это благотворительная организация. Благотворительные фонды являются некоммерческими организациями (НКО) и действуют в соответствии с законом о некоммерческих организациях. 7-ФЗ от 12 января 1996 года.

Все НКО обязаны вести бухгалтерский учет и составлять отчетность в соответствии со статьей 32 Закона № 7-ФЗ. Финансовые отчеты предоставляются учредителю, в налоговые органы и органы государственной статистики, а также ежегодно (или раз в полгода, если исполняет обязанности иностранного представителя) публикуются в интернете и СМИ.

Отчеты благотворительных фондов

Учет благотворительной помощи в бухгалтерском учете и представление отчетов благотворительным организациям организуется в соответствии с Законом № 2 от 12 июня 2011 года «О бухгалтерском учете», ст. 402-ФЗ: Состав бухгалтерской отчетности благотворительных фондов (ст. 14, п. 2 Закона 402-ФЗ):.

Закон 402-ФЗ предоставляет некоммерческим организациям щедрость в виде права применять упрощенные способы ведения бухгалтерского учета и составления отчетности (ст. 6, п. 2, п. 4). Однако не стоит забывать об исключениях, перечисленных в пункте 5 статьи 6. Организации могут попасть в ловушку. Полные и упрощенные формы отчетности можно найти в Приказе Минфина России № 66н от 7 февраля 2010 года. 66н от 7 февраля 2010 года.

Кроме того, согласно пункту 3 статьи 32 Закона № 7-ФЗ, благотворительные организации обязаны представлять отчет в Министерство юстиции. Форма справки утверждена «№». 170 Приказа Министерства юстиции Российской Федерации от 16 августа 2018 года.

Об упрощенном учете для некоммерческих организаций читайте в статье «Упрощенный учет для субъектов малого и среднего предпринимательства».

Как оформить благотворительные пожертвования, которые вы получаете от юридических лиц и граждан?

Особенностью бухгалтерского учета в благотворительных организациях является то, что для учета некоммерческой благотворительной деятельности не используются счета финансовых результатов, а применяется счет 86 «Целевое финансирование».

Как оформить благотворительную помощь от юридических лиц? Доходы от некоммерческой деятельности могут поступать в виде пожертвований, членских взносов или иных платежей за уставную деятельность, которые отражаются следующими проводками

1С: Как отразить в учете благотворительные пожертвования

Правовое определение благотворительных пожертвований в России закреплено в Федеральном законе «О благотворительной деятельности и благотворительных организациях». Согласно закону, благотворительное пожертвование — это добровольная безвозмездная передача имущества или финансовых средств в поддержку социально значимых и общественно полезных программ и проектов. 1С 8. 3 При использовании бухгалтерских программных продуктов в благотворительных целях необходимо учитывать требования Закона. При передаче материальных ценностей или финансовых ресурсов необходимо правильно заполнить соответствующие документы и отразить переданную сумму как благотворительное пожертвование. Для этого в программном продукте 1С 8. 3 Бухгалтерия можно создать специальный вид операции «Благотворительное пожертвование». В ней указывается информация о получателе пожертвования, его реквизиты и сумма или стоимость передаваемого материального актива. На основании этой информации программа может автоматически формировать отчеты и документы, необходимые для учета благотворительных пожертвований.

Чем отличается благотворительное пожертвование от договора дарения?

Благотворительные пожертвования и договоры дарения имеют схожую цель: безвозмездная передача имущества. Однако между этими двумя видами юридических актов есть несколько важных различий. Во-первых, благотворительное пожертвование — это выражение добровольной помощи и поддержки со стороны общества или организации. Это означает, что у получателя нет никаких обязательств или условий. В отличие от этого, договоры пожертвования обычно накладывают на получателя определенные условия и обязательства. Во-вторых, на выбор между благотворительными пожертвованиями и договорами дарения также влияют налоговые вопросы. Благотворительные пожертвования могут предоставлять налоговые льготы, в то время как договоры пожертвования могут облагаться налогом при определенных обстоятельствах.

Бухгалтерские проводки для благотворительных пожертвований, признаваемых для целей налогообложения

Чтобы правильно учитывать благотворительные пожертвования, вам необходимо создать соответствующий счет «Прочие расходы — благотворительные пожертвования» или использовать существующий счет. С этого счета необходимо списывать благотворительные пожертвования по каждому документу, подтверждающему получение пожертвования. Регистрация осуществляется с помощью документа «Удаление с расчетного счета» в разделе «Банки и касса». Тип операции — «Прочие удаления». Отмечается флажок «Доступно для налогового учета». Запись по благотворительным пожертвованиям должна отражать дебет счета 91.02 «Прочие расходы — благотворительные пожертвования» и кредит соответствующего счета доходов (например, «Доходы от пожертвований»). Это показывает движение денежных средств организации и доход от благотворительных пожертвований.

Бухгалтерские проводки по благотворительным пожертвованиям не принимаются для целей налогообложения.

Ввод благотворительных пожертвований, неприемлемых для системы налогового учета, осуществляется так же, как и в предыдущем варианте, за исключением того, что при их создании не устанавливается флажок «Принять в системе налогового учета».

1. перечисление благотворительной помощи.

Нажмите кнопку для отображения результатов документа.

2. 2. допустимые расходы на благотворительность

2. 1. допустимые расходы на благотворительность

3. ‘Закрытие месяца’

Расчет отложенного налога по ПБУ 18 в разрезе нормативного закона «Месяц закрытия».

По ссылке, содержащей название нормативного акта по отложенному налогу по ПБУ 18, выберите расход по налогу на прибыль и в отчете «Расчет расхода по налогу на прибыль» в строке 7 отобразите выход по постоянному налогу (ПНП).

Расчет: 300 000,00 (сумма благотворительных расходов, не признанных в НУ) * 20% = 60 000,00

Благотворительная деятельность в налогообложении и учете 1С 8

Коллеги, прежде чем мы с головой окунемся в сложности отражения благотворительности в налогообложении и учете в программе «1С», давайте разберемся, что такое благотворительность вообще. Конечно, все понимают, что означает этот термин, но в контексте рассматриваемой темы очень важно иметь представление о юридической трактовке этого явления. Так, согласно статье 1 Федерального закона от 11 августа 1995 года № 135-ФЗ «О благотворительной и добровольческой деятельности (волонтерстве)», под благотворительной деятельностью понимается добровольная деятельность физических и юридических лиц, осуществляемая с использованием определенных бескорыстных (безвозмездных или на льготных условиях) (Положение) Передача имущества (или финансовых средств) физическим или юридическим лицам, бескорыстное осуществление проектов, оказание услуг или иной помощи. Акт безвозмездной передачи имущества (финансовых средств) на благотворительные цели означает, что стоимость этого имущества для целей бухгалтерского учета сама включается в состав прочих расходов и отражается по дебету счета 91.02 «Прочие расходы» и может быть включена в счет бухгалтерского учета переданного имущества. Прочие расходы, связанные с благотворительной деятельностью, также следует отражать на счете «Прочие расходы». Согласно письму Минфина России от 27 октября 2015 г. № 03-07-11/61618, при процедуре безвозмездной передачи имущества у передающей стороны не возникает доходов, признаваемых в целях главы 25 НК РФ. Российская Федерация. За исключением т.

Сравнивая благотворительную деятельность в бухгалтерском и налоговом учете, необходимо сказать, что правила признания расходов в бухгалтерском и налоговом учете различаются (например, некоторые расходы по 1С 8 признаются в бухгалтерском учете, а некоторые не признаются в налоговом учете). Согласно ПБУ 18/02, при оценке этих расходов возникает постоянная разница, которая влияет на формирование постоянной налоговой нагрузки («ПНН»). При признании ПНН в отчетности 1С 8 делается проводка по Дт 99 «Результаты использования» — Дт 68 «Налоги и сборы». Далее примеры БУ и НУ безвозмездной передачи товаров благотворительной организации в 1С рассмотрены на примерах.

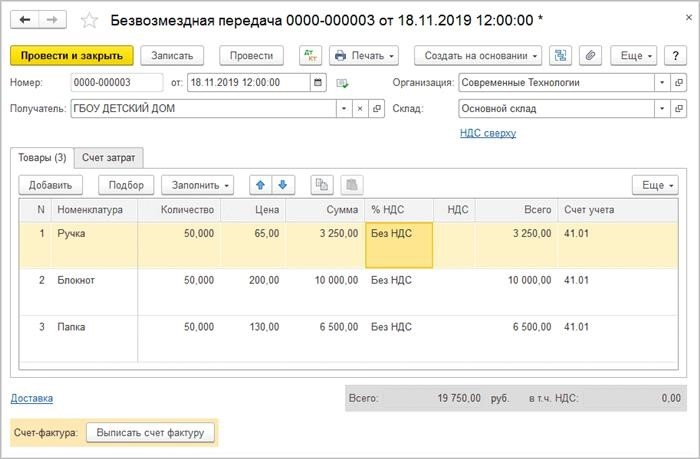

2 Отражение благотворительных целей в 1С 1 сентября 2019 года ООО «АС» приобрело канцелярские товары на сумму 47 400 рублей (в том числе НДС 20%) для использования в основной деятельности, облагаемой НДС. 1 ноября 2019 года руководство компании приняло решение об оказании безвозмездной благотворительной помощи в соответствии с Федеральным законом № 135-ФЗ от 11 августа 1995 года «О благотворительной деятельности». 135-ФЗ от 11 августа 1995 года «О благотворительной помощи», в соответствии с которым 50% от стоимости приобретенных канцелярских товаров было передано в детские дома. Чтобы отразить это действие в 1С бухгалтерии и налоговой системе, необходимо использовать документальное оформление безвозмездной передачи. Этот процесс показан на рисунке 1.

1 сентября 2019 года ООО «АС» приобрело канцелярские товары на сумму 47 400 рублей (в том числе НДС 20%) для использования в основной деятельности, облагаемой НДС. 1 ноября 2019 года руководство компании приняло решение об оказании безвозмездной благотворительной помощи в соответствии с Федеральным законом № 135-ФЗ от 11 августа 1995 года «О благотворительной деятельности». 135-ФЗ от 11 августа 1995 года «О благотворительной помощи», в соответствии с которым 50% от стоимости приобретенных канцелярских товаров было передано в детские дома. Чтобы отразить это действие в 1С бухгалтерии и налоговой системе, необходимо использовать документальное оформление безвозмездной передачи. Этот процесс показан на рисунке 1. Рисунок 1. Передача канцелярских товаров в благотворительный фонд Здесь важно заполнить поле «получатель» как AC Ltd. Вам нужно будет подготовить ряд документов для другой стороны — благотворительного получателя. Поскольку передача канцелярских товаров благотворительным фондам освобождена от НДС, в поле «НДС» необходимо указать НДС%, а счет-фактура здесь не описывается (п. 1, п. 3 ст. 169 Налогового кодекса РФ). Расходы на пожертвование канцелярских товаров не учитываются в расходах по налогу на прибыль, поэтому они должны оставаться на закладке «Счет затрат», по определению счета затрат, настроенного программой 1С. После заполнения документа безвозмездной передачи программа «1С» указывает следующие проводки Требование 91.02 Кредит 41.01 — отражена стоимость переданных канцтоваров (19 750 руб.). В налоговом учете 1С 8 Налог на прибыль проводится по специальным ресурсам учетного регистра: кт НУ 41. 01 — стоимость переданных канцтоваров (19 750 руб.) — сумма ДТ ПР 91. 02 — сумма постоянной разницы (19 750 руб.). Чтобы принять к вычету сумму входного НДС по канцтоварам, переданным на благотворительность, необходимо использовать документ «Отражение начисленного НДС» (в разделе «Функции»). На вкладке «Главная» необходимо ввести следующую информацию: дату принятия НДС к вычету, название компании, у которой были приобретены канцтовары, договор с компанией (контрагентом), документ-квитанцию, на основании которого были приобретены канцтовары, номер кода операции — «21», соответствующий

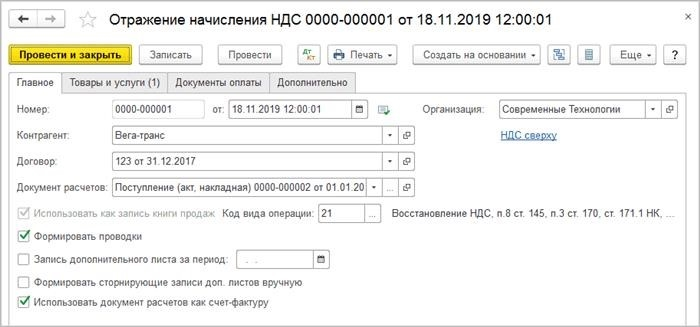

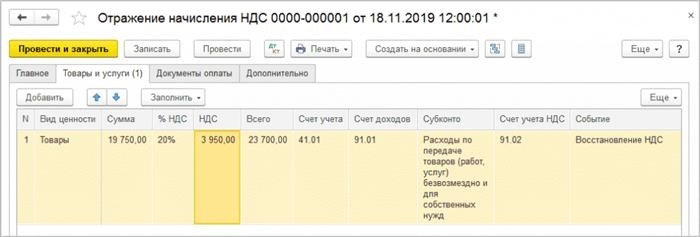

Рисунок 1. Передача канцелярских товаров в благотворительный фонд Здесь важно заполнить поле «получатель» как AC Ltd. Вам нужно будет подготовить ряд документов для другой стороны — благотворительного получателя. Поскольку передача канцелярских товаров благотворительным фондам освобождена от НДС, в поле «НДС» необходимо указать НДС%, а счет-фактура здесь не описывается (п. 1, п. 3 ст. 169 Налогового кодекса РФ). Расходы на пожертвование канцелярских товаров не учитываются в расходах по налогу на прибыль, поэтому они должны оставаться на закладке «Счет затрат», по определению счета затрат, настроенного программой 1С. После заполнения документа безвозмездной передачи программа «1С» указывает следующие проводки Требование 91.02 Кредит 41.01 — отражена стоимость переданных канцтоваров (19 750 руб.). В налоговом учете 1С 8 Налог на прибыль проводится по специальным ресурсам учетного регистра: кт НУ 41. 01 — стоимость переданных канцтоваров (19 750 руб.) — сумма ДТ ПР 91. 02 — сумма постоянной разницы (19 750 руб.). Чтобы принять к вычету сумму входного НДС по канцтоварам, переданным на благотворительность, необходимо использовать документ «Отражение начисленного НДС» (в разделе «Функции»). На вкладке «Главная» необходимо ввести следующую информацию: дату принятия НДС к вычету, название компании, у которой были приобретены канцтовары, договор с компанией (контрагентом), документ-квитанцию, на основании которого были приобретены канцтовары, номер кода операции — «21», соответствующий Рисунок 2. Закладка «Главная» с начисленным НДС Для иллюстрации НДС в книге продаж по умолчанию установлен флажок «Использовать в качестве регистра книги продаж». Дополнительно установим флажки ‘Создать регистрацию’ и ‘Использовать документ резолюции как счет-фактуру’. [На вкладке «Товары и услуги» (Рисунок 3) необходимо указать информацию. Количество переданных благотворительной организации материалов и ставку НДС (сумма восстановленного НДС рассчитывается автоматически), счет учета переданных канцелярских товаров и счет учета начисленного НДС (91. 02) Свободно для передачи товаров (проектов, услуг) на одни и те же нужды) — О фактах — НДС Восстановление.

Рисунок 2. Закладка «Главная» с начисленным НДС Для иллюстрации НДС в книге продаж по умолчанию установлен флажок «Использовать в качестве регистра книги продаж». Дополнительно установим флажки ‘Создать регистрацию’ и ‘Использовать документ резолюции как счет-фактуру’. [На вкладке «Товары и услуги» (Рисунок 3) необходимо указать информацию. Количество переданных благотворительной организации материалов и ставку НДС (сумма восстановленного НДС рассчитывается автоматически), счет учета переданных канцелярских товаров и счет учета начисленного НДС (91. 02) Свободно для передачи товаров (проектов, услуг) на одни и те же нужды) — О фактах — НДС Восстановление.