Косвенный налог — это налог на товары или услуги, который продавец определяет как увеличение цены. Затем продавец изымает это увеличение в доход и относит его на счет государства.

В этой статье вы узнаете, какие существуют виды косвенных налогов, чем они отличаются и как называются.

Чем косвенные налоги отличаются от прямых

Косвенные налоги применяются к стоимости товаров или услуг. Их платит покупатель. Затем продавец отправляет эту долю в бюджет. Покупатель оказывается в роли налогового посредника между государством и компанией.

Косвенные налоги уплачиваются компаниями или физическими лицами из собственных средств.

Виды косвенных налогов.

Поговорим о трех видах косвенных налогов: специальных налогах, НДС, таможенных пошлинах и государственных налогах.

Специальные налоги.

Налоги, взимаемые с отдельных видов товаров. Их перечень определяется государством (статья 181 Налогового кодекса РФ).

Товары, облагаемые специальными акцизами, называются продукцией, облагаемой специальными налогами. В качестве примера можно привести алкоголь, табак и автомобили.

Специальной ставки потребительского налога не существует. Каждая группа товаров определяется отдельно и пересматривается ежегодно.

Подробные сведения о налоговых ставках содержатся в Налоговом кодексе (статья 193 НК РФ).

Способы представления отчетности по специальному налогу на потребление

| Товары. | Как заполнить декларацию | Когда нужно подавать декларацию |

| Товары из стран ЕАЭС и товары, исключающие алкоголь | По каждой категории товаров | До 25 числа месяца, следующего за отчетным. Например, в апреле 2026 года заявление должно быть подано до 25 мая 2026 года. |

| По странам ОАЭ. | Ввоз товаров из стран ОАЭ | До 20-го числа месяца, следующего за отчетным. |

| Алкоголь | Для алкогольной продукции | Депозит должен быть внесен за 28 дней до начала месяца. |

Летучая мышь.

Обременяют стоимость товаров или услуг. Их перечень определен статьей 146 Налогового кодекса РФ.

Компания продает кофемашины. Для сборки партии она закупает материалы на сумму 800 млн руб. С этой суммы НДС принимается к вычету по ставке 20 %, а в бюджет нужно заплатить 160 млн рублей.

Впоследствии компания приобретает большое количество кофемашин у розничных торговцев на сумму 1 млрд рублей. Из них 200 млн рублей компания должна уплатить в налоговые органы по ставке НДС 20%.

Налогоплательщики имеют право вернуть часть НДС (ст. 176 НК РФ).

Компания потратила 800 млн рублей на производство нескольких кофемашин. С этой суммы был уплачен НДС — 160 млн евро. Продукция была продана в розницу на 1 млрд рублей. Из них 200 млн облагаются налогом по ставке 20%. Однако компания уже заплатил а-160 млн рублей за приобретение материалов для кофемашин.

Бухгалтер может с полным правом написать в ведомости: 200 млн — 160 млн = 40 млн уплаченного НДС. Если все правильно, налоговый орган возвращает часть НДС.

В некоторых случаях органы не возвращают НДС.

| Товары. | Как заполнить декларацию | Когда нужно подавать декларацию |

| Товары, за исключением товаров из стран ОАЭ | Для НДС | Один раз в квартал, до 25 числа месяца, следующего за окончанием квартала. Например, за второй квартал 2026 года декларация должна быть представлена до 25 июля 2026 года. |

| По странам ОАЭ. | НДС на товары из стран ОАЭ | До 20-го числа месяца, следующего за отчетным. * При импорте из других стран налог уплачивается на таможне. |

Таможенные пошлины.

Средства, уплачиваемые физическими и юридическими лицами за ввоз товаров из-за границы. Размер пошлины зависит от стоимости и категории товара. Список таких товаров можно найти здесь. Например, при импорте норковых меховых смартфонов и ноутбуков необходимо заплатить 10 % от стоимости.

В некоторых случаях вы можете не платить таможенные пошлины. Например, при ввозе ноутбуков в Россию.

Как сообщить о таможенных пошлинах

| Как заполнить декларацию | Когда нужно подавать декларацию |

| Для товаров | По окончании срока хранения товара на складе или иного срока, установленного законом. |

Обязательства

Оплата государству за его услуги. Например, за выдачу паспорта, депозита или транспортного средства. Полный перечень услуг указан в статье 333 Налогового кодекса РФ.

Например, за выдачу загранпаспорта необходимо заплатить пошлину в размере 2000 рублей.

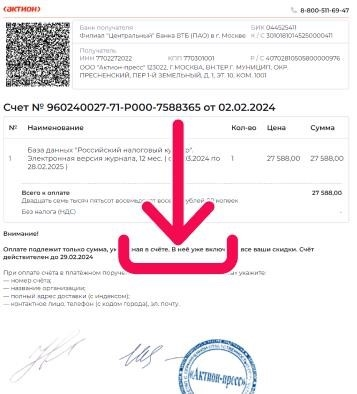

Как узнать о расчетном счете вашей организации

Информация о расчетном счете может быть полезна в ряде ситуаций Предположим, вам нужно перевести деньги в вашу организацию.

Возврат излишне уплаченного налога индивидуальным предпринимателям

Переплата — это когда предприниматель платит больше денег, чем нужно. В статье рассказывается, как узнать о переплате.

Что такое POS-терминал?

POS-терминалы — это устройства, принимающие наличные деньги без использования банковских карт. Такие терминалы очень…

Как правильно внести уставный капитал

Утвержденный каптал (АК) — это имущество учреждения, которое вносится его учредителем после государственной регистрации. Учредитель.

Социальные сети

Чат-боты

Страница.

Помощь и безопасность

Консенсус по публикации материалов

Согласие по обработке данных пользователей

Банк ВТБ (ПАО) использует файлы cookie, чтобы персонализировать свои услуги и сделать сайт более удобным для пользователей. Файлы cookie представляют собой небольшие файлы, содержащие информацию о предыдущих посещениях сайта. Если вы не хотите использовать файлы cookie, измените настройки вашего браузера.

Gateway не несет ответственности за содержание материалов, защищенных авторским правом, и не гарантирует факты, данные, результаты или другую информацию, содержащуюся в материалах. Дальше.

191144, Санкт-Петербург, Дегтярный переулок, 11, лит. а

Специальные налоги: косвенные или прямые? Узнайте, в чем разница!

Краткий исторический экскурс

Истории о косвенных налогах сопровождают нас на протяжении многих веков. Они появились еще в Древнем Риме. Император Октавиан ввел торговые налоги, налоги на освобождение от налогов и сословий. В Древней Руси также существовало множество налогов, взимаемых в пользу государств. К ним относились перевозка товаров через речные и горные каторги, владение вкладами и торговыми организациями.

Позже появились пошлины на некоторые продукты питания, такие как соль, хлеб, свежее мясо и водка. Государственные косвенные налоги ограничивали рынок и потребление некоторых товаров, тем самым влияя на промышленный рост.

Современная налоговая система России действует с 1992 года, и законодательство о косвенных налогах неоднократно менялось. Однако сегодня, как и много лет назад, эти налоги являются одним из основных источников пополнения государственного бюджета.

Различия между прямыми и косвенными налогами

Прямые налоги уплачиваются юридическими или физическими лицами из собственных средств. Например, налог взимается с имущества или дохода. Косвенные налоги на физических лиц изначально включаются в цену товаров и услуг и оплачиваются потребителем. В этом случае компания выступает в качестве посредника при передаче средств от потребителя государству. Таким образом, клиент сам оплачивает товары, работы или услуги, плюс дополнительный сбор в виде косвенных налогов.

После того как клиент оплатил товар, предприятие удерживает определенный процент от своей выручки и зачисляет налог в свой бюджет. При расчете суммы сбора используется налоговая ставка, которая представляет собой процент, определяющий, какая часть стоимости товара перечисляется в бюджет. Ставка налога зависит от вида товаров или услуг.

В отличие от прямых налогов, косвенные налоги платятся всеми, независимо от их личного дохода или имущества, и все платят одну и ту же сумму. Прямые налоги, напротив, напрямую зависят от уровня дохода налогоплательщика.

Косвенные налоги имеют ряд преимуществ. Они быстро включаются в бюджет, охватывают широко используемые товары и услуги и доходят до всех регионов в примерно равных объемах. Косвенные налоги также могут использоваться для сдерживания роста одной отрасли или стимулирования другой.

Категории товаров и услуг, не подлежащих налогообложению

Существует также список товаров, на которые не распространяется обязанность платить косвенные налоги. К таким товарам относятся, например, некоторые виды медицинского оборудования и технических средств для реабилитации или профилактики инвалидности.

От косвенного налогообложения также освобождаются продукты питания, производимые в столовых медицинских и образовательных учреждений. Аналогичное освобождение предоставляется для той же сельскохозяйственной продукции, если ее доля в обороте составляет не менее 70 %.

Концентраты драгоценных металлов, руды и необработанные алмазы не облагаются косвенным налогом. Некоторые товары без добавленной стоимости также можно приобретать беспошлинно.

Летучая мышь.

НДС — самый распространенный косвенный налог и самый прибыльный для правительства. Он включен в стоимость большинства товаров и услуг, которые мы покупаем и используем почти каждый день. НДС покрывает разницу между себестоимостью продукции и ценой, которую выставляет и платит покупатель.

Обычная ставка НДС составляет 20%, но есть и льготные ставки. Например, мясо, сахар и хлеб облагаются налогом по ставке 10 %. Такой же налог применяется к некоторым видам медицинских услуг. При перепродаже товаров НДС также включается в их стоимость, создавая таким образом добавленную стоимость.

Специальные налоги.

Специальные налоги добавляются к стоимости некоторых категорий товаров, таких как табак, алкоголь, топливо, автомобили, мотоциклы и газ. Коэффициент для каждого вида продукции определяется правительством — это может быть фиксированная сумма или процент от стоимости.

Таможенные пошлины и сборы

Тарифы определяются стоимостью товара, ввозимого из другой страны. Эти дополнительные сборы увеличивают цену импортной продукции для потребителей и делают российских производителей более привлекательными для покупателей.

Ставки импортных пошлин определяются единым тарифом ЕАЭС, выделяются фиксированные и комбинированные ставки. Размер таможенных платежей зависит от общей стоимости товара. Минимальный платеж составляет 775 рублей за партию товара с максимальной стоимостью 200 000 рублей.

Государственные пошлины.

Государственные пошлины — это платежи за выполнение определенных юридических мер. Например, классификация транспортного средства, обмен паспорта, оформление сделки или подача заявления в суд. Размер пошлины может быть фиксированным, как в случае с сортировкой транспортных средств. Плата может составлять фиксированный процент от стоимости услуги, например, в случае судебного разбирательства.

Косвенные налоги в бухгалтерском учете

При расчете кредитной нагрузки компании всегда учитывают прямые и косвенные налоги. Формирование бухгалтерской документации по косвенным налогам зависит от вида уплачиваемого налога.

Учитываются специальные налоги для учета реализованных товаров и облагаемого сырья. Отчет должен быть сформирован за каждый месяц, в котором произошла реализация. Отчеты по НДС сдаются ежеквартально. Необходимо отразить, когда произошла продажа, покупка или перепродажа. При перепродаже уплачивается разница между входным и выходным НДС.

Таможенная декларация подается в электронном виде на сайте Федеральной таможенной службы. Платежи осуществляются авансом. Они должны быть отражены в отчетности до конца срока хранения товаров. Государственные налоги должны быть задекларированы в течение периода их уплаты.

Прямые и косвенные налоги: например, таблицы споров

Различия между косвенными и прямыми налогами, их характеристика и то, что влияет на их величину, расчет и увеличение. Статья отвечает на эти вопросы. В ней представлены сравнительная таблица и таблица с перечнем, а также объяснение прямых и косвенных налогов.

Мы изучили судебную практику и понимаем, как найти баланс между выгодой и рисками. Наши рекомендации помогут вам избежать ошибок при обновлении учетной политики на 2019 год.

Таблицы прямых и косвенных налогов

ВАЖНО: Инспекторы стараются перевести как можно больше расходов из косвенных в прямые, чтобы доначислить налог на прибыль. Аудиторы пользуются тем, что в Кодексе нет четкого алгоритма, как разделять расходы. Компаниям выгоднее считать максимальные расходы косвенными. Однако в этом случае возрастает риск доначислений.

Редакция «Российских налоговых курьеров» изучила судебную практику и проанализировала, как достичь баланса. Подробнее читайте в статье «Обычные ошибки при распределении расходов на прямые и косвенные

В качестве подарка оплатите подписку на журнал «Российский налоговый курьер» со скидкой 30% и набором VIP-услуг.

По всем вопросам обращайтесь по телефону 8 (800) 511 47 или в Whatsapp или Telegram на счет >.

© Статья подготовлена редакцией российского журнала «Налоговый курьер