Среди кредиторов широко распространено мнение, что акт о взаиморасчетах является достаточным доказательством долга. По мнению некоторых кредиторов, одного документа достаточно, чтобы выиграть дело против должника в суде. Речь идет об акте взаиморасчетов — взаимном соглашении, подписанном кредитором и должником. На самом деле такая позиция неверна.

Акт взаиморасчетов, устанавливающий наличие задолженности, не является, в отличие от общественного мнения, документом, подтверждающим наличие у должника финансовой ответственности, без приложения к нему основного бухгалтерского документа.

Согласно статье 9 N 402-ФЗ Федерального закона от 6 декабря 2011 года «О бухгалтерском учете», основной учетный документ должен обязательно содержать соответствующую информацию и составляться в момент наступления события в хозяйственной жизни или непосредственно после него. его завершения.

Аналогично, акт взаиморасчетов не содержит установленных законом реквизитов. Он не поможет подтвердить наличие денежных обязательств должника, если у кредитора отсутствуют основные бухгалтерские документы, подтверждающие передачу товаров, результатов работ, услуг должнику и сам акт взаиморасчетов (Постановление 13031/12 ВАС РФ от 05. 13, 20. 06. 08/ 7028/08, Определение ВАС РФ от 23. 04. 1333/ 2008-8-124).

Общим и обоснованным мнением арбитражного суда является то, что акт взаиморасчетов не является надлежащим доказательством наличия задолженности, поскольку невозможно продемонстрировать основание возникновения сумм, о которых идет речь в данной практике (Постановление Федерального суда Восточно-Сибирского округа от 16. 12 № А78-971/08-С1-26/44-Ф0 2-5028/08, Федеральный арбитражный суд КГ-А40/250-09-П от 24. 02. 09).

Расчетные акты также могут быть признаны ненадлежащим доказательством задолженности, если они не содержат ссылок на договор, на котором основано обязательство по оплате, или наименование должника, даже если основные документы были представлены. товаров, работ, услуг и затрат на них (постановление Федерального арбитражного суда Восточно-Сибирского округа от 16. 12. 08 № А78-971/08-С1-26/44-Ф02-5028/08). Однако по данному вопросу существуют различные позиции. Так, Исполком ВАС РФ (постановление от 05. 03. 13 № 13031/12) посчитал акт корректировки расчета, не содержащий ссылки на первичный документ, надлежащим доказательством, поскольку указанная в нем сумма соответствует денежному выражению. При этом доказательств наличия между сторонами иных договорных обязательств, кроме тех, которые послужили основанием для взыскания долга, в деле не имелось.

Обобщая вышесказанное, можно с уверенностью сказать, что судебная практика однозначно заменяет обязательное подтверждение основными бухгалтерскими документами задолженности, а акт о заключении мирового соглашения может быть использован только в качестве дополнительного доказательства. Обзор подготовлен экспертами ЮРКОЛЛЕГИИ.

Блог / Бухгалтерия

Бухгалтерский учет — Как действовать в рамках мирового законодательства?

Как правильно оформить акт сверки?

Обратите внимание, что в договоре есть два вида документов: Квитанция об инкассо и Поручение на оплату. Когда вы совершаете платеж, вместо него вам выдается расчетный документ, который будет выглядеть как квитанция.

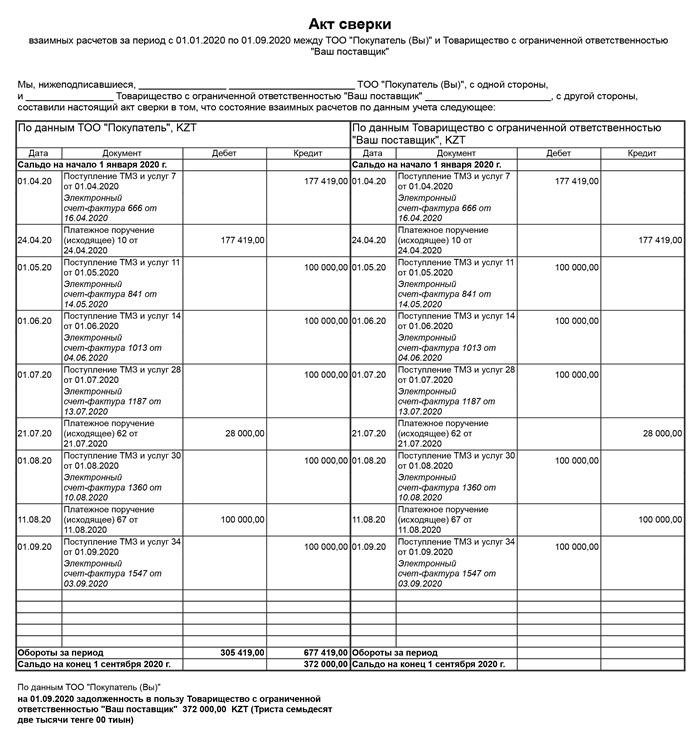

Далее давайте посмотрим на ваш оборот за этот период. Вы заплатили 305 419 тенге, а услуг было оказано на 677 419 тенге. Это означает, что услуги были оказаны, но вы не заплатили поставщику 372 000 долларов США.

Теперь составим расчетный акт с покупателем.

Посмотрите на столбец «Продажи» и столбец «Платежное поручение». Если вы посмотрите на продажи за этот период, то увидите, что вы продали услуги на сумму 5 048 372 тенге, а заплатили 4 497 092 тенге. Таким образом, обязательство в вашу пользу составляет 551 280 тенге. Это и есть сумма, причитающаяся вам.

Обратите внимание на значения в колонках: получено или исполнено, платежное поручение получено или отправлено. Также могут быть произведены авансовые отчеты (платежи) или возвраты. Далее посмотрите данные о продажах за период. Это даст вам представление о том, кому и в какой форме причитается долг.

Читайте также.

Начните использовать

ТОО «Бухта». bin: 140840021970. forteBankJSC. iic: KZ1796502F0008821885. bik: Irtykzka. адрес: 050057, Республика Казахстан, г. Алматы, Бостандинский район, Микрорайон Керемет, 3/1. Тел: +7 727 331 6611. e-mail: hello@buhta. com. Сайт: buhta. com.

Сведения о регистрации прав на объекты авторского права Свидетельство о регистрации № 6944 от 20 декабря 2019 года ’10’ Внесение в Государственный реестр ККМ за № 233 от 20 июня 2019 года.

Все персональные данные хранятся и обрабатываются в соответствии с законодательством Республики Казахстан от 21 мая 2013г. 94-V «О персональных данных и их защите».

©2014-2026 ТОО «Bukhta. kz», официальный сайт. Все права сохранены.

Как найти ответы на вопросы о законе «Об урегулировании налоговых услуг

В статье вы можете ознакомиться с новым законом о расчетах и как его расшифровать. Главный бухгалтер одной из сельскохозяйственных компаний рассказал, что может найти ответы на вопросы о том, как можно получить документы, какие вопросы возникают по этому закону и какие вопросы возникают. Читайте полный текст статьи.

18 января этого года через поставщика данных был направлен запрос на получение акта сверки. В январе нам удалось получить акт, так как в ГНИ не было такого полного провала. Инспекторы должны были отправить акт в течение трех рабочих дней, если отправляли запрос через КЭЧ, и в течение пяти рабочих дней, если на бумаге (письмо ФНС от 29. 12. 2022 АБ-4-19/17879/17879). 24 января мы получили Акт о взаиморасчетах на седьмой день. Однако нам еще повезло. Те, кто подавал документы в апреле и в апреле, вообще не получили Акты. Я расскажу вам, как выглядит новый акт, что он собой представляет и как устроен.

Что включает в себя новый акт примирения

Новый Закон о расчетах состоит из двух разделов. Раздел I содержит информацию о налогах и взносах, перечисляемых единым платежом. Раздел II касается налогов и взносов, перечисленных на отдельные КБК. Как рассказала нам коллега, в разделе II отражаются данные о платежах, которые налогоплательщик также совершил в прошлом году и которые были перечислены в этом году. У нас их не было. В разделе I закона, см. меморандум выше, у нас те же данные, что и в разделе I закона. В разделе II названия строк те же, но в них включены суммы, перечисленные в CBC из определенных налогов и взносов.

Обратите внимание, что для всех налогов указывается одна и та же сумма единовременного платежа. При этом налоговые органы относят эту сумму к конкретному налогу или сбору только после подачи уведомления или отчета. А некоторые показатели в акте ИФНС формируются без участия живых денег компании, например, списание долгов, уменьшение отчетности, приостановление банкротства и т. д.

Памятка. Что означают различные строки в разделе I нового закона о расчетах

Данные из налоговых деклараций и расчетов, составленных по результатам налоговых проверок и судебных разбирательств.

Сумма, на которую налоговые органы уменьшили сумму недополученного налога. Например, если компания подает объяснение по поводу доначисления или оспаривает решение суда.

Единовременные выплаты компаний или индивидуальных предпринимателей

Единовременные платежи, отнесенные налоговыми органами к конкретным налогам, пеням, штрафам и процентам на основании уведомлений, деклараций и сроков, установленных Налоговым кодексом.

Гудвилл (излишек) или обязательства (недостаток), переданные или принятые компанией при реорганизации в форме слияния или присоединения.

Списание задолженности по штрафам и пеням, списание на основании решений правительства.

Отсрочка и приостановление платежей

Информация о переносе сроков взыскания и отсрочки налоговых платежей на основании решений контролирующих органов или судов

Что хорошего и плохого в нашем поведении

Один из положительных моментов в нашей практике — это то, что мы все сделали правильно с первого раза. Но есть и плохие моменты. Во-первых, закон огромен. В нем 102 страницы. В акте содержались сведения обо всех налогах, которые компания уплатила за время своей деятельности. Когда я составлял требование об урегулировании, я сказал, что нам нужен акт об урегулировании для всех криминалистов. Однако я не мог предположить, что в нем будут разделы по единому сельскохозяйственному налогу, государственной судебной пошлине и налогу на проданное имущество, уплаченному нами в 2017 году. Сумма этих разделов равна нулю, но они увеличивают сумму в акте сверки.

Во-вторых, фактические данные двойные, что и куда — понять невозможно. Как я уже отмечал, один и тот же платеж распределяется по всем частям формы I, при этом баланс по всем налогам отсутствует. Более того, один и тот же налог повторяется и в разделе I, и в разделе II. Это связано с переносом налогов и взносов только в один платеж. Их поиск и сортировка отнимают много времени. Разобраться с таким объемом данных без помощи сотрудника налоговой службы может быть проблематично. Однако после долгих переживаний мне удалось получить такую помощь. По телефону я получила несколько разъяснений по поводу сумм в акте взаиморасчетов. Я поделюсь ими с вами.

Действительно ли налоговые органы включены в расчет?

В нашей практике налоговые органы имеют печать.

В прошлом году мы не перешли на упрощенную систему налогообложения, а сразу заплатили годовой налог. Поэтому налоги в упрощенную систему налогообложения за тот год фактически не попали. При расчете мы не подали декларацию по УСН, и аудитор не знал сумму годового налога. Взносы также не были учтены. Как мне объяснили в налоговой, эти суммы должны быть зарезервированы. Смотрите выписку из нашего акта.

Образец. Акты взаиморасчетов с налоговой инспекцией

Несмотря на все безобразия акта, суммы на момент расчета сошлись. Однако на данный момент мы не можем договориться по первому кварталу. Мы трижды запрашивали этот акт, а ответа до сих пор нет. Мы ждем, когда заработает Управление по работе с частными лицами, чтобы отправить нам новый запрос.

Когда и как обращаться за Законом о взаиморасчетах

Вы можете обратиться за Законом об урегулировании в любое время, но делать это нужно только столько раз, сколько вы хотите. На Акт об урегулировании нет никаких ограничений. Отправьте Заявление о расчетах по форме, указанной в Письме № АБ-4-19/17879 ТКС, или на бумаге, в личном кабинете. Если вы хотите получить сертификат быстрее, подайте заявление онлайн. Заявка позволяет быстро определить початку, с которой вы хотите заключить сделку. Если вам нужно много таблиц по всем налогам, поставьте 1 в строке «Все КБС» в заявке. Если вы хотите создать соглашение только для конкретного КБК, укажите функцию 2 и перечислите код на отдельном листе. Если вы не можете отправить заявку, вы можете обратиться непосредственно в офис ИФНС для заключения соглашения.

Региональные вебинары объясняют, что налоговые органы также могут предоставлять данные о платежах в виде таблиц Excel, что делает сверку платежей удобной для бухгалтеров. Налоговые органы также хотят изменить формат справки к договору. Региональные налоговые органы обратились в Федеральную налоговую службу с просьбой сделать бланки более понятными. Сотрудники обсуждают идеи о том, как оптимизировать свою работу и снизить нагрузку.

Что делать, если вы не согласны с суммой договора

Если вы не согласны с заявлением о корректировке, укажите сумму в графе 3 частей I и II. Подпишите и поставьте дату на заявлении. Обратите внимание, что на практике мировые соглашения теперь согласовываются в форме разногласий и нет необходимости указывать причины разногласий и предлагаемое разрешение разногласий. Тем не менее, налоговый аудитор обязан рассмотреть спор по акту сверки в течение 30 календарных дней с момента регистрации заявления.

В процессе согласования может потребоваться предоставление платежных квитанций и другой документации, чтобы определить, кто виноват. В случае с ФНС инспектор исправит все несоответствия и перечислит деньги по акту. Если компания допускает ошибку, FTSI уведомляет ее об этом. После этого она должна найти и исправить ошибку.

ФНС обязана заключать договоры по просьбе налогоплательщика, так как Налоговый кодекс не предусматривает оснований для отказа в заключении договора (ст. 32, пп. 11 п. 1 НК РФ). Аудитор руководствуется только нормами Налогового кодекса. Этот порядок действует до тех пор, пока ФНС России не утвердит правила сверки приказом и не установит в них особые правила (письмо ФНС России от 29 сентября 2022 г. № АБ-4-19/12938@). Ранее причины отказа в проведении сверки были изложены во временном приказе, направленном письмом Федеральной налоговой службы от 9 марта 2021 года. Например, отказ мог быть вынесен в случае ошибок при подготовке заявления о предоставлении расчета. Однако решением от 11 августа 2022 года нет. В АКПИ 22-468 Верховный суд признал временный порядок недействительным. Подробнее об этом читайте в статье Система Главбух, которая является частью порядка ведения бухгалтерского учета.