Если я являюсь финансовым органом и хочу получать информацию по бюджету, каков процесс запроса информации от налогового органа для визуализации требований и обязательств по налоговым поступлениям в годовой отчетности?

Ответы юристов (1)

Доброе утро. Финансовые органы вправе запрашивать информацию об основаниях составления бюджета налоговыми органами в соответствии со статьей 102 Налогового кодекса Российской Федерации. Данная статья предусматривает, что налоговым органам должна быть предоставлена информация о налоговом представителе налогоплательщика. Однако для получения этой информации необходимо заключить соглашение о взаимодействии с налоговыми органами.

Для получения фискальной информации от налоговых органов в порядке, описанном в вашем вопросе, необходимо обратиться в налоговый орган с заявлением о предоставлении такой информации. В заявлении должны быть определены цели и порядок использования информации, а также перечень требуемых сведений.

Право на получение такой информации регулируется Законом Российской Федерации от 22 мая 2003 г. № 54-ФЗ «О применении контрольно-кассовой техники». 54-ФЗ «О применении контрольно-кассовой техники в Российской Федерации». Согласно пункту 3 статьи 8 этого закона, контрольно-кассовая техника, установленная на территории Российской Федерации, должна информировать налоговые органы о доходах каждого предприятия, применяющего кассовый аппарат.

Таким образом, финансовые органы имеют право запрашивать у налоговых органов информацию о доходах бюджета, но для этого должны подать заявление и получить соответствующее разрешение на предоставление данных.

Статья 119 Налогового кодекса Российской Федерации (далее — НК РФ) «Право на получение налоговой информации». Статья 21 Федерального закона «О федеральном бюджете на финансовый год и плановый период».

Задайте вопрос прямо сейчас. Вас увидят сотни экспертов по всей России. Получите первый ответ уже через 15 минут! Юридическая помощь оказывается и оплачивается бесплатно.

Услуги юристов

Услуги опытного юриста могут вам помочь:

5 мифов о налогах привели в 2026 к бизнес-потерям и личным рискам на 77-112 млн

Средние финансовые потери хозяйствующих субъектов и физических лиц из-за «налоговых» недоразумений и ошибок составляют около 100 миллионов рублей. При этом 99 % директоров и бухгалтеров, привлеченных к субсидиарной или материальной ответственности за доначисление налогов или после банкротства компании, не верили, что это может произойти с ними. И уж точно никто не ожидал, что на него заведут уголовное дело (рассматриваем только блогеров). Как можно сократить потери, если «мифы» порождают убеждения, которые приводят к таким последствиям? — Поясните в статье.

Основатель и управляющий директор АГК «Правовест Аудит» — выпускница Московской школы в Сколково, член 13-го и 21-го бизнес-клубов Raex 2026, «Атланты» и Clubfirst.

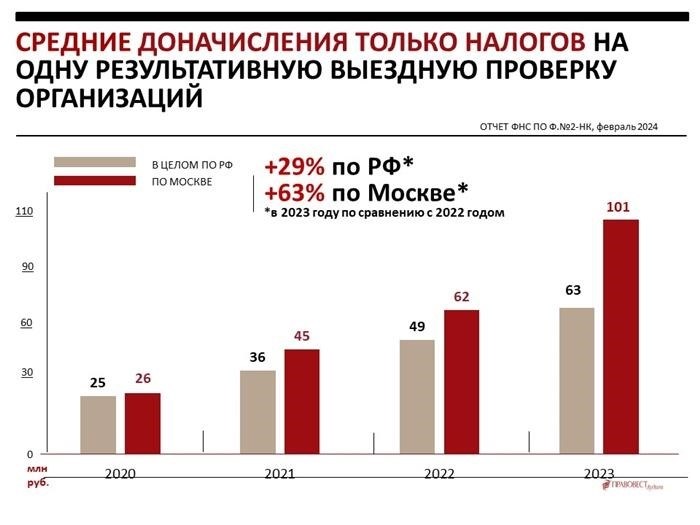

«Будет проверка — будем переживать»

По итогам 2026 года менее 3% выездных налоговых проверок закончились без доначисления налогов (в среднем по РФ и Москве). Это означает, что если налоговые органы назначают выборочную проверку слишком поздно, чтобы «беспокоиться», то доначисления фактически гарантированы. При этом «средний чек компании» дл я-Spot-аудита растет с каждым годом. По итогам 2026 года средняя дополнительная нагрузка при успешны х-Spot-аудитах составит 67 миллионов рублей в Российской Федерации и 112 миллионов рублей (налоги и штрафы) в Москве. Если бы доначислялись только налоги, то «средний чек» составил бы 63 млн рублей в РФ и 101 млн рублей в Москве. За аналогичный период последних нескольких лет взыскивались и столичные предприятия — «аппетит» растет.

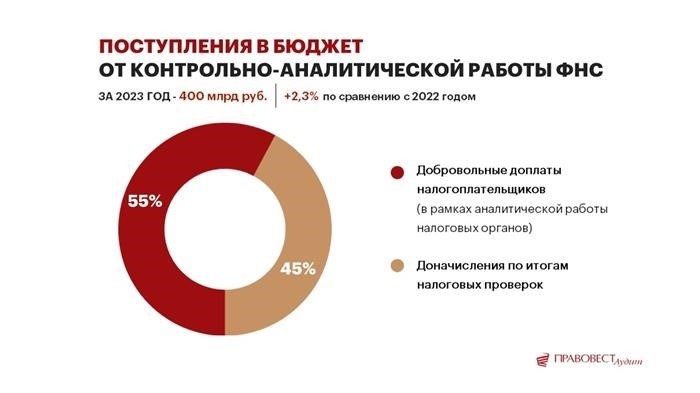

Проекты, активно проводимые Федеральной налоговой службой по самостоятельному уточнению обязательств налогоплательщиков, привели к аналогичному объему поступлений в бюджет.

Глядя на эти факторы, вы все еще хотите «отсидеться в скорлупе», отказаться от требования налоговой проверки и «пройти мимо»? Если да, то вы совершаете глубокую ошибку!

В современных условиях безразличное отношение к риску налоговых претензий недопустимо. Все большая концентрация управленческой и аналитической работы ФНС цифровыми системами задает направление деятельности в территориальных инспекциях. Поэтому отсутствие профилактики ошибок и рисков в учете, игнорирование налоговых проверок по формальным причинам или в силу силы их исполнения уходят в прошлое.

Неудовлетворенный интерес налоговых органов к вашему бизнесу чреват тем, что вы можете оказаться в ситуации, когда ваши встречные претензии не будут вовремя услышаны.

В этом отношении дальновидные руководители, заинтересованные в своем будущем, прозорливы. Даже если вы абсолютно уверены в безошибочности бухгалтерских записей и, казалось бы, иррациональных категорий, не дайте ситуации затеряться — добавьте контроля и немедленного реагирования на запрос. Это обязательно принесет плоды ваших трудов!

Компания обратилась в «Правовест Аудит» после того, как проигнорировала проверку налогового органа, посчитав претензии налогового органа необоснованными, что привело к доначислению налоговых обязательств по формальным основаниям. При участии налогового юриста претензии были отменены, а последующая задолженность взыскана. Если бы компания сразу обратила внимание на вопросы проверяющих органов, возможно, удалось бы предотвратить фактическое взыскание и средства не оказались бы в обороте.

Чтобы иметь сильную позицию и избежать разногласий с налоговыми органами, наймите аудитора для своевременного выявления ошибок и предотвращения рисков, наймите налогового консультанта или юриста перед перспективой спора и минимизируйте связанные с ней расходы.

«Платим налоги — спим спокойно»

Вы чувствуете себя спокойнее, потому что не работаете с «технологическими компаниями» и они не «рушат» ваш бизнес? Еще рано успокаиваться!

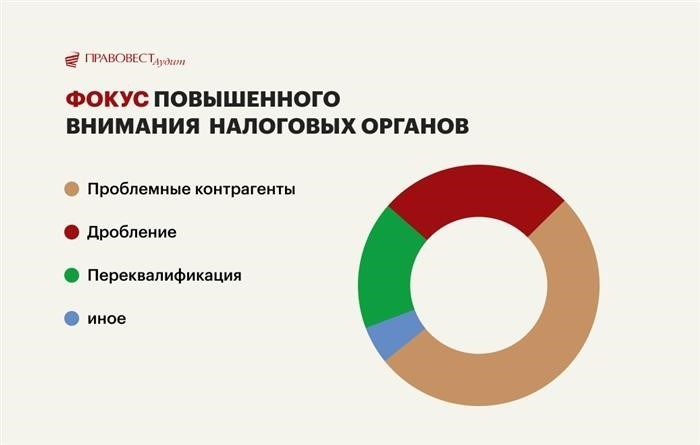

Самые распространенные налоговые разногласия — это те, которые могут возникнуть даже непреднамеренно.

Во-первых, неблагонадежные контрагенты могут «стать жертвой неблагонадежных контрагентов». В условиях, когда они вынуждены поставлять товары, рабочую силу и услуги, они выходят на рынок «в поисках быстрой прибыли», что отнюдь не облегчает «старые» методы уклонения от уплаты налогов. Даже если вы родились с ними, не исключено, что ущерб, нанесенный вашему бюджету их действиями, будет компенсирован вашей компанией как настоящим налогоплательщиком, которого легко найти и с которого легко взыскать. А все потому, что реализацию концепции должной осмотрительности при выборе контрагента в налоговых правоотношениях никто не отменял.

Российский дистрибьютор иностранного производителя был вынужден создать предоплату, но из-за санкций был вынужден наладить параллельный импорт и крупные закупки поставщика, которые удалось избежать закрытия. Спустя полгода соглашение было преобразовано в обвинение в том, что покупатель не уплатил НДС в размере 20 млн рублей по сделкам с компанией, создавшей параллельный импорт. НДС по сделкам с компанией, установленный исключительно для этого закона, не учитывал заявленный налог. По итогам консультации и изучения обстоятельств дела эксперты «Правовест Аудит» смогли выстроить правовую позицию в споре и применить иной подход к оценке вины покупателя.

Во-вторых, даже группа взаимосвязанных налогоплательщиков, бесперебойно работающая на протяжении многих лет, не может быть объяснена обвинениями в необоснованном «дроблении» бизнеса. В поисках доказательств налоговые органы анализируют события с момента создания первой и всех последующих организаций, оценивают намерения и способность каждого участника работать самостоятельно, ищут изъяны во внутригрупповых сделках. Использовалось все, что позволяло признать группу людей настоящими налогоплательщиками.

Что представляет собой раскол во мнении суда.

Под разделением бизнеса следует понимать уменьшение налоговых обязательств налогоплательщика, при котором возникновение ряда лиц создает искусственную ситуацию, охватывающую деятельность налогоплательщика. В данном случае получение необоснованной налоговой выгоды достигается за счет использования гражданско-правовых норм, что в должной мере соответствует законодательству. При оценке обоснованности налоговой выгоды должны учитываться следующие ситуации: особенности корпоративной структуры (история создания взаимозависимых лиц, причины реорганизации и т.д.), практика принятия взаимозависимыми лицами управленческих решений в рамках группы, взаимосвязанность группы, совместный труд и использование производственных ресурсов, особенности гражданско-правовых отношений в рамках группы особенности (решение от 17. 08. 2026 по делу № А41-74180/2022).

Ошибочно полагать, что вопрос о «разделении» бизнеса касается только «специальных налогоплательщиков». Привлечение к неуплате налога в результате объединения бухгалтерских книг многих ассоциированных компаний возможно при любых налоговых преференциях, где есть ограничения по доходам, среднесписочной численности работников и т. д. Это не исключает ИТ-компании. Поэтому оценка группы на предмет наличия признаков злоупотребления при признании налоговыми органами является правильным решением.

И наконец, налоговые проблемы могут быть обнаружены, когда их не предвидишь. Более того, налоговые органы вправе внести изменения в налоговый учет, исходя из истинного финансового смысла хозяйственной операции (признанная СО «перестройка операции») или в связи с объявлением о доминирующем налоговом сборе по переуступке. Кроме того, в силу целого ряда обстоятельств обозначенные вопросы могут не иметь однозначного решения в правоприменительной практике.

Неадекватная адаптация условий хозяйственных договоров с точки зрения налогового законодательства часто приводит к пересмотру бухгалтерского учета и дополнительным налоговым претензиям. Экспедиторская компания была оспорена в связи с несправедливым применением «нулевой» ставки НДС при сквозных перевозках. Инспекция облагала все услуги «без разбора». Однако детальное изучение параметров всех традиций и условий договора позволило клиенту «Правовеста» снизить цену ошибки в несколько раз.

Часто бывает сложно разобраться в оттенках правового статуса ФНС и судов применительно к конкретному делу. Поэтому не стоит пренебрегать помощью внешних экспертов, которым следует поручить проверку вашего бизнеса на предмет безопасности налоговых опасностей.

После налоговой проверки пришлось заплатить недоимку, пени, штраф. Какие проводки сделать в учете

О чем идет речь: даже небольшие суммы доначислений по налоговым проверкам необходимо правильно отразить в бухгалтерском файле, чтобы ошибки не оставались за кадром из года в год. В этой статье собраны готовые записи различных ситуаций.

В ней приведен четкий алгоритм, исключающий любые сомнения в том, когда и как регистрировать налоговые недоимки, пени и штрафы. Возможны вариации, включая записи, где это необходимо. Тогда в следующем номере вы найдете итоговую сумму налога.

Когда недоимку отразить сразу

Результаты налоговой проверки мы получаем в виде налогового платежа. Это вступает в силу по истечении месяца со дня вручения (пункт 9 статьи 101 Налогового кодекса). Если компания согласна с дополнительными требованиями, то недоимки, пени и штрафы должны быть проставлены на счетах сразу после вступления решения в силу. Если компания не согласна с результатом, решение может быть нарушено. Изменения в отчетность нужно вносить с даты высшей проверки или решения службы по жалобе (п. 1 ст. 101.2 НК РФ).

Пора переходить на Бухгалтерию-Софт! Надежная программа для ведения бухгалтерского учета и отправки отчетности для малого бизнеса.

Какие ошибки в бухучете исправлять

Способ учета доначислений зависит от того, какой период является контролируемым — текущий или предыдущий. Второй случай встречается чаще. На дату принятия решения бухгалтерская отчетность за год уже утверждена. Существует два типа ошибок, которые находят аудиторы

Незабываемые ошибки. Когда недостача повлияла на финансовый результат, 91 «Прочие расходы». Все исправления вносятся на дату обнаружения ошибки (дату возникновения аудиторского решения) без ретроспективного пересчета.

Существенные ошибки. Если отсутствие учетной политики является существенным, используйте «неоновую прибыль» на счете 84 и ретроспективно пересчитайте ранее использованные ошибочные счета (ст. 9 ПБУ 22/2010). МСП, имеющие право на создание упрощенных учетных ситуаций, могут исправить существенные и неограниченные ошибки в течение периода обнаружения.