Традиционного аудита операций для выявления и исключения мошенничества недостаточно. В результате организации используют сессионную борьбу с мошенничеством как дополнительный инструмент для выявления и предотвращения мошенничества. Он может применяться как в онлайн, так и в мобильных приложениях, чтобы принять превентивные меры до того, как мошенничество произойдет. Этот инструмент, основанный на данных о сеансах пользователей, позволяет расширить картину борьбы с мошенничеством и помогает отделам безопасности предотвратить ранее обманные действия. Он также позволяет собирать информацию, которая в данный момент может и не быть мошеннической, но дает возможность выявить поведение злоумышленников в будущем.

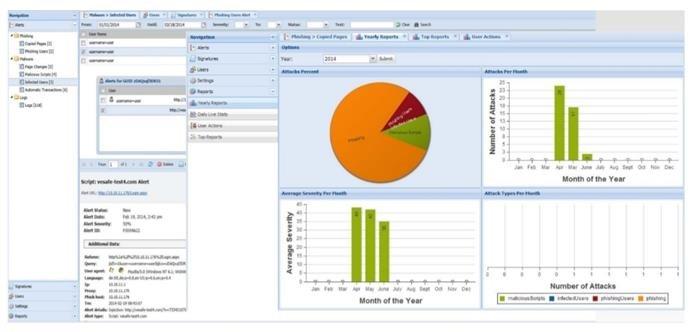

Борьба с мошенничеством на основе сессий позволяет составить стандартный профиль пользователя, платежа или поведения во время выполнения других действий. Сформировав первоначальный профиль клиента, решение ищет отклонения от него во время следующей сессии. Кроме того, Summit Fraud System выявляет признаки нестандартных или мошеннических моделей поведения, которые не формализованы для ранее настроенного профиля доверенного клиента. В течение сессии механизм может собирать и анализировать сотни цен моделей данных, включая параметры сессии и устройства, множество информации о платежах и транзакциях, манипуляциях со страницами, таких как движения мыши, заполнение стилей форм сайта и т. д. Данные о кликах, типах и поведении пользователей.

Типичный пример, когда борьба с мошенничеством во время сеанса может оказаться наилучшим способом, — звонок от службы безопасности банка или правоохранительных органов. Клиенту поступает телефонный звонок или SMS с просьбой позвонить. Мошенник представляется сотрудником службы безопасности банка и говорит, что попытки выставления счета клиентом записаны, что он может остановить мошенника и сэкономить деньги, а также позвонить в правоохранительные органы и помочь в задержании мошенника. Во время разговора запрашиваются реквизиты карты и проверочные коды.

Мошенники сейчас активно используют текущую повестку дня. Они открывают поддельные сайты известных брендов. Там мошенники звонят людям под видом продавца и рассказывают, какие действия им нужно предпринять, чтобы получить, например, сумку известного бренда. Уловки для помощи людям, у которых есть вклады или средства в банках, попавших под санкции. Множество сайтов для «вывода капитала за рубеж». Людям достаточно сказать код из SMS, и в иностранном банке будет открыт счет, куда они смогут перевести деньги без комиссии. Вариантов множество.

Старо как мир, но по-прежнему популярно. Это касается дистанционного управления устройствами. Люди получают важные сообщения от государственных служб, предложения бесплатных купонов или лотерейных выигрышей, просьбы установить специальные программы. Во многих случаях злоумышленники отправляют информацию с адреса, напоминающего государственную службу. Во многих случаях письмо может содержать неожиданные вопросы, так как мошенники всегда используют новостную повестку. Помимо ссылок на сайты с импортом данных карт, такие письма могут содержать ссылки на скачивание программ для удаленного доступа и управления устройствами клиента: TeamViewer, AnyDesk или их аналогов. После установки такого «софта» и получения необходимой информации для доступа к устройству клиента и нужным приложениям мошенник начинает полностью контролировать это устройство. Хотя пользователь может ничего не понимать, злоумышленник с помощью паролей и паролей отображает все входящие сообщения, в том числе и от банка. Таким образом, мошенник может выполнять все действия, доступные клиенту, снимать все деньги со счета до нуля, оформлять кредиты, кредитные карты или закрывать существующие вклады. В наиболее опасных случаях злоумышленники могут получить доступ к воротам государственных служб и при наличии ЭЦП совершать операции с имуществом. Это возможно с помощью ЭЦП без личного присутствия владельца.

Во всех этих случаях требуется более детальный анализ информации о дополнительной активной деятельности на устройстве клиента — например, если идет активный звонок или открыт сеанс удаленного управления. Даже если в банкомате проводятся операции, необходима информация о ранее выполненных действиях или действиях, совершенных устройством. На практике существует множество поведенческих факторов. Где находится человек, как держит телефон, какими руками пользуется и как перемещается вместе с приложением. Все модели владения и типичного поведения мошенников фиксируются, что может помочь противостоять преступности.

На рынке существует несколько решений, которые могут помочь полностью или частично реализовать эти модели поведения. Часто при покупке решения против мошенничества продавец может предложить защиту от мошенничества только во время встречи и увеличить цену решения. Однако некоторые банки продолжают бороться с мошенничеством традиционными способами, включая самоконтроль мошенничества. Еще одно решение для борьбы с мошенничеством во время встреч — полезный инструмент для профилактики мошенничества и улучшения текущей борьбы с ним.

Kaspersky Fraud Prevention от «Лаборатории Касперского» предназначен для борьбы с мошенничеством во всех сферах, включая услуги и финансы. Продукт Kaspersky Fraud Prevention состоит из двух решений.

Автоматизированный анализ мошенничества обнаруживает потенциальные мошеннические действия, когда они еще не начаты, и может предоставить все данные и анализ, необходимые для принятия дорогостоящих и своевременных решений по выявлению особо сложных случаев. Доступ к этим ценным данным, полученным с помощью методов механического обучения и обширных Know-методов, позволяет предотвращать, выявлять и эффективно исключать мошенничество с предельной точностью и высокой степенью автоматизации.

Усовершенствованная аутентификация повышает удобство работы пользователей и снижает затраты на добавление идентификационных данных, обеспечивая высокий уровень безопасности. Система знает, кто использует услугу в цифровом канале: легальный пользователь или мошенник, реальный человек или машина. Это можно сделать, изучив сотни уникальных измерений в течение сессии.

Системы предотвращения мошенничества в компаниях: обсуждение методов

Сегодня корпоративное мошенничество является одной из самых серьезных угроз для бизнеса не только в России, но и во всем мире.

Этот документ недоступен. Компания прекратила распространение «Новостей корпоративного бизнеса РБК». Ответственность несут представители компании.

© ЗАО «Росбизнесконсалтинг», 1995-2026 гг. Сообщения и документы Информационного агентства РБК, зарегистрированного Федеральной службой по надзору в сфере связи, информационных технологий и массовых коммуникаций (Роскомнадзор) 9 декабря 2015 года за ИА ФС77-63848 под номером «РБК». Отдельные версии могут содержать информацию для пользователей младше 18 лет. companycardsfeedback@rbc. ru

© ЗАО «Росбизнесконсалтинг», 1995-2026 гг. Сообщения и документы Информационного агентства РБК, зарегистрированного Федеральной службой по надзору в сфере связи, информационных технологий и массовых коммуникаций (Роскомнадзор) 9 декабря 2015 года за ИА ФС77-63848 под номером «РБК». Отдельные версии могут содержать информацию для пользователей младше 18 лет. companycardsfeedback@rbc. ru

Cookies. Это позволяет нам анализировать, как посетители взаимодействуют с сайтом, и улучшать его. Продолжая пользоваться сайтом, вы соглашаетесь с использованием файлов cookie и политикой конфиденциальности.

Банковские системы — что мне нужно знать о решении

Благодаря стремительному прогрессу банковского сектора в оцифровке и расширении спектра банковских услуг, комфорт и возможности клиентов постоянно растут. Но в то же время растут и риски, что приводит к повышению требований к финансовой безопасности клиентов.

Ежегодные потери от экономического мошенничества в секторе электронных платежей составляют 200 миллиардов долларов США. 38 % из них — результат кражи личных данных пользователей. Как можно избежать подобных рисков? В этом могут помочь системы борьбы с мошенничеством.

Современные системы борьбы с мошенничеством — это первый механизм, позволяющий понимать и отслеживать поведение клиентов по всем банковским каналам в режиме реального времени. С их помощью можно обнаружить как киберугрозы, так и финансовые махинации.

Следует отметить, что защита часто отстает от атак. Поэтому цель хорошей системы борьбы с мошенничеством — устранить это отставание и обеспечить раннее обнаружение и обработку новых угроз.

Сегодня банковский сектор постепенно модернизирует свой устаревший парк мошеннических систем, создавая новые мошенничества с использованием старых и усовершенствованных подходов, методов и технологий.

Использование машинного обучения и искусственного интеллекта, а также информации из экономических аналитических центров по кибербезопасности позволяет сократить потребность в высококвалифицированных специалистах и значительно повысить скорость и точность анализа событий.

В сочетании с использованием долгосрочной поведенческой биометрии для обнаружения атак «нулевого дня» и минимизации количества ложноположительных результатов. Системы борьбы с мошенничеством должны обеспечивать многоуровневый подход к транзакциям (конечное устройство — сессия — канал — многоканальная защита — использование данных из внешних SOC). Безопасность не должна ограничиваться аутентификацией пользователей и контролем целостности транзакций.

Качественные и современные системы предотвращения мошенничества позволяют не беспокоить клиентов без необходимости, например, отправляя им одноразовые пароли для подтверждения подключения к личным кабинетам. Это улучшает впечатления клиента от пользования услугами банка, приводит к частичной самодостаточности и в то же время значительно повышает уровень доверия. Обратите внимание, что система предотвращения мошенничества является одним из ключевых ресурсов. В случае неправильного функционирования системы она может нарушить бизнес-процессы и увеличить риск финансовых потерь. Поэтому при выборе системы следует обращать внимание на надежность работы, безопасность хранения данных, отказоустойчивость и масштабируемость системы.

Еще один важный аспект — простота внедрения и интеграции систем предотвращения мошенничества с информационными системами банка. В то же время необходимо понимать, что интеграция должна быть минимальной, так как это может повлиять на скорость и эффективность работы системы.

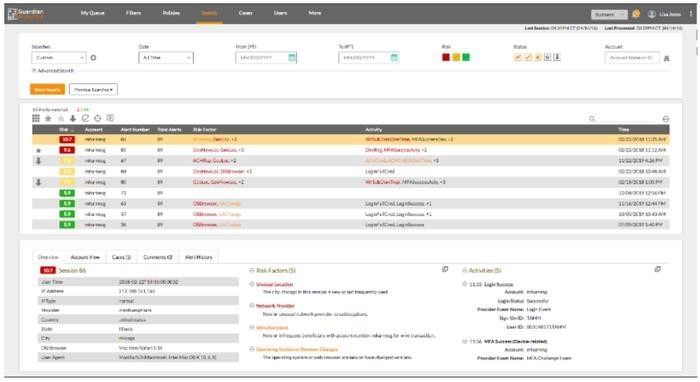

Для работы специалиста крайне важно, чтобы система имела удобный интерфейс и обеспечивала возможность получения максимально подробной информации о событиях. Скоринговые правила и действия должны быть простыми и легко настраиваемыми.

Сегодня на рынке представлено несколько известных решений для систем предотвращения мошенничества.

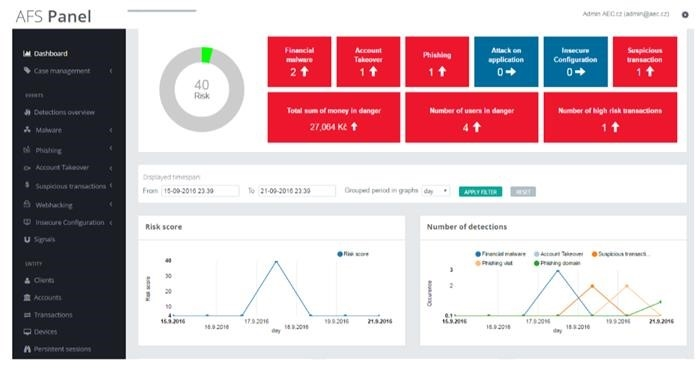

Несмотря на то что компания ThreatMark относительно недавно вышла на рынок систем защиты от мошенничества, ее решение AntiFraudSuite сумело войти в зону внимания Gartner. AntiFraudSuite включает в себя возможность обнаружения киберугроз и финансового мошенничества. С помощью машинного обучения, искусственного интеллекта и долгосрочной поведенческой биометрии угрозы обнаруживаются в режиме реального времени с очень высокой точностью.

Решение Nice Actimize компании NICE относится к категории аналитических платформ и позволяет в режиме реального времени обнаруживать финансовые мошенничества. Система защищает все типы платежей, включая SWIFT/телеграфные, ускоренные платежи, платежи BACS SEPA, банкоматные/дебетовые операции, массовые платежи, платежи по счетам, P2P/почтовые платежи и различные формы внутренних переводов.

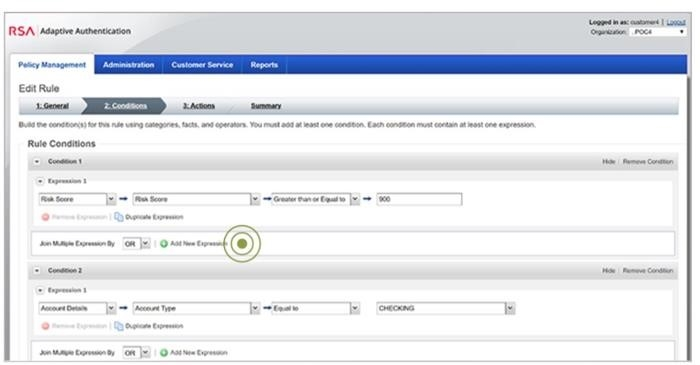

Мониторинг транзакций RSA и адаптивная аутентификация RSA относятся к категории аналитических платформ. Эта система позволяет обнаруживать и отслеживать транзакции после того, как к ним подключился пользователь. Это обеспечивает защиту от атак MITM (men in the middle) и MITB (men in the browser).

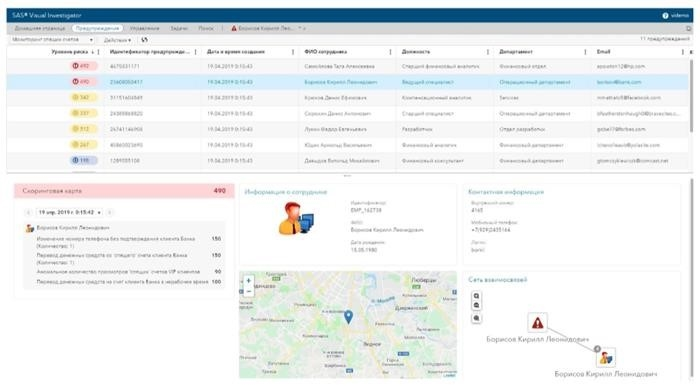

SAS Fraud and Security Intelligence (SAS FSI) — это интегрированная платформа для решения проблем транзакционного, кредитного, внутреннего и другого финансового мошенничества. Решение сочетает в себе детальное регулирование бизнес-правил с методами машинного обучения для предотвращения мошенничества и минимизации ложных срабатываний. В систему встроены механизмы интеграции с онлайн и неонлайн источниками данных.

F5

F5 WebSafe — это решение F5 для защиты от киберпространства. Оно обнаруживает кражу учетных записей, вредоносное ПО, кейлоггинг, фишинг, трояны удаленного доступа, атаки MITM (man in the middle), MITB (browser man) и MITP (phone man).

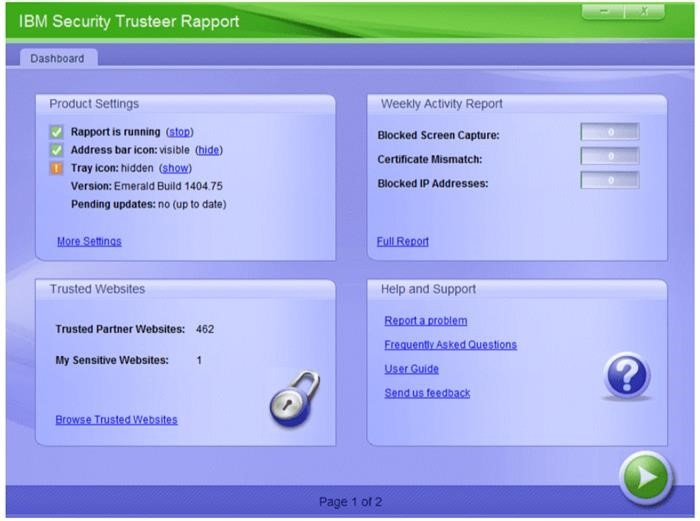

IBM Rapport Rapport разработан для защиты пользователей от перехвата учетных данных, захвата дисплея, вредоносного ПО и фишинговых атак, включая атаки MITM (Man in the Middle) и MITB (Browser Man). IBM Trusteer Rapport использует технологию машинного обучения для автоматического обнаружения и удаления вредоносных программ с конечного устройства, обеспечивая безопасность веб-сессии.

Цифровое обнаружение банковского мошенничества Guardian Analytics относится к аналитической платформе. Система обнаружения мошенничества в сфере цифровых банковских услуг обеспечивает защиту в режиме реального времени от попыток захвата клиента, несанкционированных переводов, фишинга и MITB-атак (браузерных мужчин). Для каждого пользователя создается профиль и выявляется аномальное поведение.

Выбор системы борьбы с мошенничеством должен быть связан, прежде всего, с пониманием ваших потребностей. Это должна быть детальная платформа для выявления экономического мошенничества, решение для защиты от киберугроз или комплексное решение, обеспечивающее и то, и другое. Некоторые решения могут быть интегрированы друг с другом, но во многих случаях наиболее эффективной является единая система, решающая эти задачи.

Автор: Артемий Кабанцов, СофтПром

detector